小さい家を建てることをおススメする理由

小さい家とは? 小さい家の定義 伊礼氏は本の中で小さな家を延べ床面積30坪程度を…

家づくりのスタートは、間取りがどうだとか、どこの地域で土地を探そうかではありません。

一番最初に考えなければならないのはじつは”お金”

悲しいけどこれ現実です。

このお金ですが、すべて現金で用意出来るなら何も悩む事はないのですが、ほとんどの方がローンを組まれます。

これから家を建てようかな。

でもローンなんて組んだ事ないからさっぱりわからない

という方や

この手の類をネットや雑誌で調べ、聞きなれない言葉やわかりにくい説明に出くわし

固定? 変動? 地銀? フラット? 何の言葉だ?

という方におススメです

想定以上のお金が借りられるとしても、毎月の返済が苦しくなる可能性もあるので、まずはライフプラン(人生設計)をして頂く事をオススメします。

でも今回はそれは無視。←(でも、本当はすごく大事)

今回はとにかくご自分の収入でいくら借りられるのか、にフューチャーします。

どの銀行でローンを組むのかではなく、どのくらい借りられるかの目安を知りましょう。

審査が厳格な銀行は概ね年収の5倍程度が基本です。

例えばお給料の総支給額500万の方なら2500万ぐらいがマックスとお考え下さい。

比較的お客様に寄り添ってくれる、審査が緩めの銀行だと年収の6~7倍になります。

他にも返済比率だとかあるのですが細かい事を言い出すとややこしいので、まずはその金額を基準にして下さい

それでは金額が足りないって事は、ままよくある話です。

1500万の土地に、ザックリ2500万の家を建てるなら4000万必要ですが、年収が500万だとどの銀行でもちょっと厳しい。

そんな時は奥様がパートではなく社員として働かれているなら、その給料も合わせて借入金額を上げる事もできます。

収入合算(しゅうにゅうがっさん)

なんて言い方をします。

奥様のご年収が200万でしたら、夫婦合計で700万になりますから審査が厳格な銀行で3500万、緩い所で4900万ぐらいまでは借りられる訳です。

奥様が働かれてなければどうするか?

もう、審査の結果は運を天に任すのみ(苦笑)

預貯金(貯蓄型の生命保険、株なども対象です)がどれだけあるかによって、審査も変わってきます。

ここをたくさん持っておられる方は

・この人はお金をしっかり貯められる人 → 浪費癖が無いから安心

・預貯金を担保扱いで検討 → 最悪、この金をローンに充てれば取りっぱぐれる事は無い

言葉は悪いですがそういうことです。

銀行としても、やはりローンを回収出来ないリスクは負えないんですね。

ですので、保険として返せるかどうかを判断出来る好材料が無いとやはり満額は貸せないんです。

あと、微々たる効果しかありませんが、ご両親がその銀行さんにたくさん預貯金をもっておられると、それも良い方に働きます。

さっきと同じで最悪これを徴収する事が出来るから・・・

という発想です。

ここまでが借りる額を増やしたい、足りない時のポイントです。

「借りるのに何で資格がいるの?」

資格試験を受ける資格の意味ではありません。

身体がキレイか?という意味の資格です。(この日本語も普段あまり使いませんね)

銀行マンは「こしん、こしん」って必ず言います

こしん=個信=個人信用情報

の略でして、個人の信用情報を一手に取り扱う(データとして持っている)機関があります。

信用情報とは、個人の方(借りる方)の”お金の支払い”に関する状態がほぼ見える(わかる)ようになっており、

「毎月必ずキャッシングしてる」

「何カ月か前から電気料金の支払いを滞納している」

「2年前に携帯電話の支払いが送れた」

などの、延滞や債務整理の履歴がないかをチェックされます。

”債務整理”とは簡単に言うのは難しいのですが、まぁ広い意味で”合法的な踏み倒し”ですね。

そういった情報がしっかり残っています。

債務整理とか督促状まで来た人は、所謂”ブラックリスト”に載りますから、まずローンは組めません。

5年は残るそうですが、ひどい状況のケースだと10年以上残るそうです。

そうなると10年以上銀行系では融資が受けられないと思って下さい。

そこまでヒドイ状況までならなかったとしても、滞納グセのある方も内容によりますが、融資不可もしくは借りられる金額が減ります

とにかく住宅ローンを借りるには、他のローンだとかキャシングもなくて、もちろん「アウト!」な事もしていない、

「身ぎれい」

な状態である事が、資格があるかという意味です。

ご自分の個人信用情報が気になる方は調べることが出来ます

詳しくはこちらのサイトをどうぞ

ここで、良く聞かれるのが、「車のローンをしてると汚れてるんですか?」のご相談です。

あまりにも高額なローンでなくて毎月しっかり返されていて、返済率(またどこかで説明します)が住宅ローンを組んでも問題なければ、車のローンがあっても借りれます。

ただ、これについては借りる予定の銀行にちゃんと確認することをおススメします。

さて、借りられる事は大体わかった。

ブラックリストに載るようなことはしていない。

となると、どこの銀行で借りるのか?って事が次のポイントになります。

これが難しい

よくお客様に言うのですが、ローンはある意味ギャンブルなんです。

借りる銀行、借りる方法で最終支払い総額は、まぁまぁ変わってきます。

たくさんの選択基準があるので、なかなか決めるのは難しいのですが、出来る限りわかりやすく説明しますね。

そもそも金利がわかりにくい。

低いのが良いのはわかるけど、いくらが低いのかもわからない。

銀行の店頭とかネットで金利情報を見ると、住宅ローンは2.6%とか3%とか書いてる事が多いです。

金利とは、簡単に言うと「お金の使用料」ですね。

お金という物を借りてそれを何らかに使っているので、それに対する使用料を払うという意味です。

よって借りている期間は使用料を払わなければなりません。

この金利だけ見たら、フラット35(住宅ローンの一種です)などの金利の方が安く(1%前後)見えるのですが、ここには金利優遇された数字が計算されていません。

お金を貸してくれる銀行は、

「給与振り込みを我が銀行にして下さい」

「クレジットカードを作ってくれませんか」

など、銀行にとって「お金」という商品が動く仕組みを依頼すれば、店頭金利から1%~2%の金利を優遇してくれます。

つまり金利を引いて(下げて)くれるんですね

もとの金利が2.6%で2%の優遇(金利を引く)があれば0.6%です。

0.6%ってすごい数字ですよね。1%も無いんですから(苦笑)

TVのCMで車会社が超低金利を謳ってますが、あれでも1.8%とかその前後です。

住宅ローンでこんな数字を出したら、門前払いされます。

初めてローンを勉強する方からすれば「そんな金利あるかいな」とよく言われるのですが、

今は超低金利時代。

上記の0.6%の金利で3000万を35年で返済するなら、毎月が79,208円、総支払額33,267,429円。

326万も余分に払うのか!と思われそうですが、日本がバブルだった30年前は金利は5%とか6%で、20年前でも2%、3%当たり前でしたからね

ちなみにバブル時の金利6%だと総返済額 71,844,078円

借りた額の倍以上です。

恐ろしいですね。

そんな時代に自分が生きていたとは今からは想像もつきません。

とにかく今は超低金利時代ですので、ある意味では”借り時””建て時”なんです。

金利優遇してもらっても金利が0.7%とか0.8%、なんて言ってる銀行は選択から外しましょう。

細かく言うともっとあるのですが、

・変動

・一定期間は固定

・固定

の概ね3つです。

変動は読んで字のごとし。

世の中の情勢に応じて金利が変動します。

一定期間固定は、3年、5年、10年、15年など、ある一定期間は金利変動しません

固定は、借りてる期間ずーと同じです。(フラット35が有名)

これだけ聞くと固定が良いように思えますが、今後の世の中の情勢を想定しなければなりませんし、貸す側としてはやっぱりリスクを伴いますから、この3つの金利の中では一番高めになります。

よって変動が一番安く、一定期間固定が中間ですね

ここでの判断が一番ギャンブル性があるかと。

今後日本の景気が良くなってバブル期がまた来るぞって予想されるなら、固定は最強です。

今の金利のまま35年変わりません。

いまは金利1%~1.2%ぐらいが多いですから、バブル期再来の金利6%の時代なんて来たら、ドヤ顔しまくって下さい。

逆に変動金利の方はバブル期がきたら大変です。

少し前ですが、変動金利は大手銀行系とかですと、0.3%台が出てました。とんでもない金利ですね。

変動の場合はこれが下手したら6%になる訳ですから、寒気しかしません

ただ、私の知る限り、この10年間はこのぐらいの低金利がずーっと続いてます。

日本の景気も爆発的に良くなるとは思えません。

東京オリンピックが来たら景気が上がるなんて言われてましたが、まったく動いてません。

ですから大阪万博が来たからといって上がるとは到底思えません。

それにこのコロナですから、当面上がる要素は見当たらないです。

このまま当分はこの状況が続くんじゃないかなって感じてます(あくまで私の予想ですので、あまり信用しないでください)

毎月金利が動くのを心配するのはイヤだなー、かといって高い金利で35年も固定はイヤだし、、、

そういう方には10年固定がオススメです。

10年間は今の低金利のまま借りれて、10年後はその時の金利にかわりますが、多少の優遇措置はありますので、ある程度お得な金利と返済額でいけます。

何が正解かは難しいんですよね

昔から言われていたのは「低金利な時こそ固定」なんですが、さっきも言った通り「これ以上低金利にはなりませんよ」なんて言いながら、この10年間ずーっと下がり続けてました。

ここ2、3年は止まってますけど。

あくまで私見ですが、今選ぶなら変動で良いのかなー、って思います。

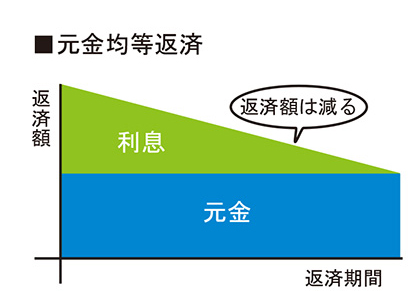

返済方法には元利均等(がんりきんとう)と元金均等(がんきんきんとう)の二つがあります

これもわかりにくい。

わかりやすいように適当な数字作って説明します。

さて、金利は借りた額に対する使用料って表現しましたよね。

なので、通常は3000万にたいしての使用料を月割りで払う訳です(そんな単純計算ではありませんが)

金利はちょっと計算に入れずに、まず借りた額(3000万)をひと月あたり返す金額を10万円にしたとします。

当然、その10万には先程の使用料を払わなければなりませんので、金利の月割り分がプラスされます。

3000万の金利の月割りが10万円だとしましょう。

10万円+金利を簡単に考えていた方にとって、倍の使用料(金利)10万をプラスした20万を払うのはかなりしんどいと思います。

但し良い所もあって、高いのはローン期間の最初の方だけです。

どんどん借りた3000万が減っていきますから、金利も下がっていきます。

最後の方は10万+ちょっとの金利になって、支払いはすごく楽になっているはずです。

これが元金均等方式の仕組み。

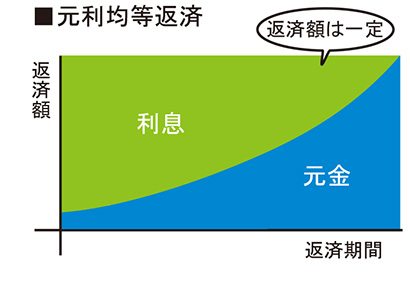

対して元利均等方式は、借りてる期間中の全期間で返済金額を同じにするやり方です。

毎月の支払は7万円にして、そのうちに月割りの金利8万を含んで、合計15万の返済を毎月していくという返し方になります。

元々借りてる額から1カ月で7万しか返せませんから、毎月10万返している元金均等より、使用料は少し高くなります。

また、元金が減っていかない訳ですから、元金均等方式よりどうしても総支払額はふえちゃいます

これが元利均等方式です。

ローンを組む時って概ね若い方が多いですよね。

若いから給料も少ない、これから養育費にもたくさんのお金がかかる。

さっきのように10万+金利程度しか考えてないのに、倍の20万は厳しい。

そうなると余程お金を持っている方は別として、圧倒的オススメは元利均等方式です。

うちのお客様もほぼこの方です。

総支払額が多少増えたとしても、子育ての一番しんどい時に一番お金を支払うのはさすがにしんどい。

毎月毎月、同じ金額を35年間払い続ける方が、家計は安定しますしね。

ちなみに先ほどの3000万35年返済の計算は元利均等方式です(総支払額:33,267,429円)

これを元金均等方式にしたら、総支払額は33,157,320円

たかだか35年で10万差です。

余裕のある方以外は、元利均等でOKですよ。

今回は、出来るだけわかりやすくする為に、本来説明しなきゃならん部分を割愛して書きました。

金利が低いという事は総支払い額は少なくなりますが、ローンと同時に入る団体信用生命保険(団信と略して言います)の内容が薄く、逆に金利が高い銀行さんはここを手厚くされたりします

借りる条件には返済率(年収に占める年間返済額)の割合も重要になってきますし、年齢や勤務先の内容も影響してきます。

金利は変動と言いましたが、リスクを減らすという意味で、借りる半分を変動、もう半分を固定などのテクニックもありますし、実はまだまだポイントはたくさんあります。

銀行もどこが良いのか、銀行ローンではなくフラット35(簡単に言うと国が造った銀行ローンの商品)はどうなのか、という事も検討しなければなりません。

実際に家づくりを進めて行くときにはこの程度の情報では、まだまだ足りません。

例えば家づくりは家以外にもかかる費用があることを知ってますか?

ここから先は、私共やFPなどに相談しながら、自分のライフスタイルに合った銀行をチョイスしていくのが良いかと思いますので、もっと詳しくという方は是非、ご相談下さいませ。

マルトでは月に2回家づくり無料相談会を開いています。

住宅ローンや資金計画などのご相談もお気軽にどうぞ。

弊社施工エリア以外の方もお申込できます

下記バナーよりどうぞ。

・・・・・プレゼント・・・・・

後悔しない家づくりに役立つ小冊子を差し上げます。

住宅会社選びに悩まれているならヒントが詰まった内容です。

商談中の方であれば工事店との打ち合わせに役立つ内容です。

メールアドレスの登録だけでOKです。下のバナーよりどうぞ。

家づくりにはたくさんの落とし穴があります。

建てる時には教えてくれないこともあります。

誰だって出来るだけ安く家を建てたい

それは当たり前のこと

でも、建てる時の費用を安くするための選択が

光熱費のやたらかかる、寒くて暑い家になってしまったら?

10年後、20年後に何百万とコストのかかる家になっていたら?

残念ながらそういったことが実際にあるのです

建てる前に知ってたら、こうしていたのに!

という事も少なくありません。

そんな悔しい思いをする人を一人でも減らしたくて

「家を建ててからかかるお金の話知っていますか」

という小冊子を作りました。

これを読んだうえで、

納得の家づくりをして頂きたいと、心から願っています。

メールアドレスのみのご登録。

お名前も住所も必要ありません。

下記バナーよりご登録くださいませ。